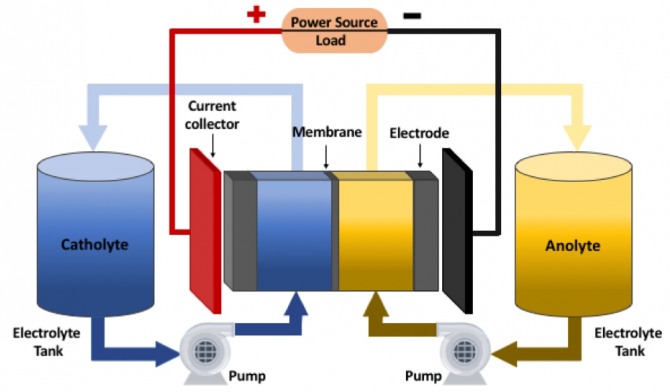

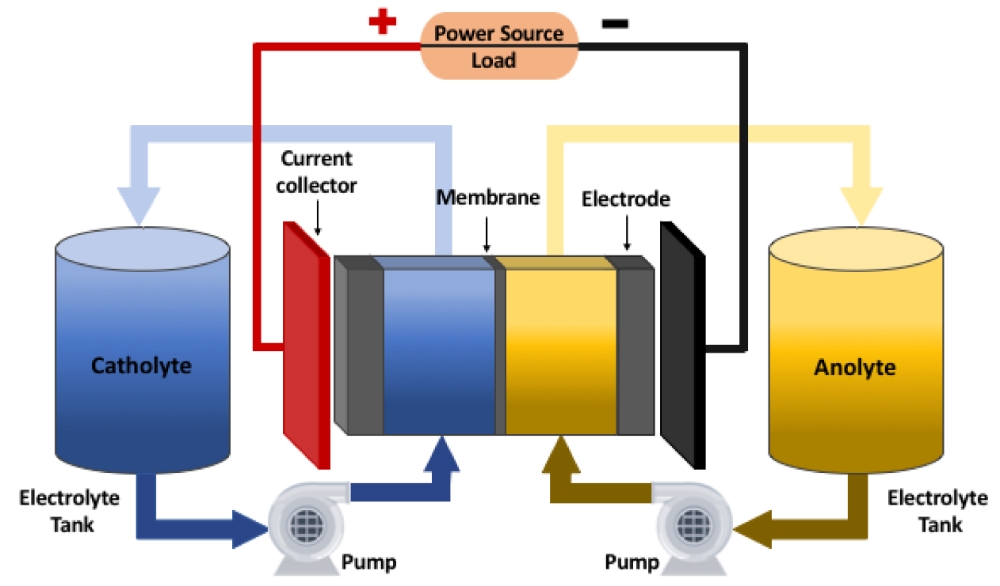

‘산화 환원 흐름 배터리’는 시스템을 통해 펌핑되는 액체에 용해된 2가지 화학 성분에 의해 화학에너지가 제공되는 일종의 전기화학 배터리이다. 이온 교환(전류의 흐름과 함께)은 막을 통해 발생하며 두 액체는 각각의 공간에서 순환한다.

중국의 다롄 룽케 발전소(Dalian Rongke Power)는 재생 에너지 사용 확대에 중요한 독특한 유형의 축전지에 대한 수요를 확보하기 위해 일본의 스미토모 전기공업(Sumitomo Electric Industries)과 경쟁하고 있다.

다롄시 전력 프로젝트는 룽케가 개발한 산화 환원 흐름 배터리 저장 시스템을 사용하여 최근 가동을 시작했다. 이 시스템은 풍력 터빈 및 기타 소스에서 생산된 전력을 수용할 수 있는 400메가와트시 용량을 제공한다. 이 프로젝트에 대한 투자는 총 19억 위안(약 2억8100만 달러)이다.

이 기술은 기존의 리튬 이온 배터리에서 획기적인 발전을 이뤘다. 화학적 환원 및 산화 반응을 사용하여 명명된 ‘산화 환원’ 흐름 배터리는 일반적으로 바나듐 이온을 기반으로 하는 전해질을 순환시키기 위해 펌프를 사용한다. 이 시스템은 더 나은 안전성과 더 긴 수명을 약속한다. 한 장치는 20년 이상 사용할 수 있지만 일반적인 리튬 이온 배터리는 약 10년 동안 사용할 수 있다.

룽케는 8월 현재 총 약 560MWh 상당의 산화 환원 흐름 배터리를 납품했다. 다롄 프로젝트에 400MWh의 추가 저장용량이 추가된다.

2008년에 설립된 이 회사는 연간 생산 능력이 1.2기가와트시 또는 1200MWh에 달하는 다롄에 공장을 운영하고 있다.

2020년 데이터에 따르면 중국은 전 세계 레독스 흐름 배터리 용량의 약 60%를 차지한다. 룽케는 2025년에 대부분의 시장 점유율을 장악하여 국제적 리더로서의 위치를 공고히 하는 것을 목표로 하고 있다.

그러나 스미토모전기는 2001년 처음으로 환원 흐름 배터리를 상용화했으며, 회사는 이 분야를 중국 경쟁자에게 양도하지 않고 있다. 이 회사는 지난 3월 일본 최대 규모인 51MWh를 홋카이도 전력에 납품했다.

스미토모 전기공업 포트폴리오의 총 용량은 미국, 대만 및 모로코에 납품된 장치를 포함하여 159MWh에 도달했다.

회사는 이 사업의 현재 규모를 공개하지 않고 있지만 “2025 회계연도까지 연간 매출 100억 엔(약 7410만 달러)을 만드는 것이 목표”라고 스미토모 전기공업의 산화 환원 흐름 기술 담당 매니저인 시바타 도시카즈(Shibata Toshikazu)는 말했다.

일본 회사는 미니어처 버전의 환원 흐름 배터리로 증가하는 수요를 포착할 계획이다. 스미토모 전기공업은 100kW-시간 모델을 개발하여 중소기업 및 공장, 편의점 및 양로원과 같은 고객에게 배터리를 마케팅하고 있다.

발전소용 산화 환원 유량장치는 기지 측면에서 10m 이상을 차지하는 경우가 많으며 전용 건물과 공간이 필요하다. 스미토모 전기공업은 미니 유닛의 크기나 비용을 공개하지 않았지만 주차장에 놓을 수 있을 만큼 충분히 작을 것이다.

스미토모 전기공업는 3월에 이 산화환원 흐름 배터리 저장 장치를 홋카이도 전력에 납품했다.

태양광 및 풍력 발전 설비는 출력이 불안정하여 정전 위험이 있다. 배터리 저장 장치는 안정적인 재생 가능 전원 공급을 촉진하는 도구로 등장했다.

도쿄에 기반을 둔 리서치 회사인 후지게이자이(Fuji Keizai)는2035년까지 세계 정지형(고정형) 배터리 저장장치 시장 규모가 3조4400억 엔에 달할 것으로 전망하고 있으며, 이는 2021년 140% 규모다.

도쿄에 소재한 야노 연구소(Yano Research Institute)는 2030년에 산화 환원 흐름 장치가 전 세계 차세대 배터리 시장의 22%를 차지할 것으로 추정하고 있으며, 이는 전고체 리튬 이온 배터리가 45%, 유기 충전식 배터리가 24%를 차지할 것으로 예상된다.

중국 기업들은 희소금속인 바나듐을 확보할 수 있어 산화 환원 배터리 경쟁에서 우위를 점하고 있다. 미국 지질조사국(US Geological Survey)에 따르면 중국은 지난해 바나듐 생산량의 66%를 차지했다.

룽케의 국내 라이벌인 랴오닝 그레팔로푸 신에너지(Liaoning Grepalofu New Energy)는 7월에 10억 위안의 투자를 받은 산화 환원 흐름 배터리 공장을 착공했다. 베이징에 기반을 둔 VRB 에너지(VRB Energy)는 지금까지 70MWh를 공급했다.

중국 업체들은 생산 규모와 원가 경쟁력으로 태양광 패널과 전기차 배터리 생산에서 1위를 차지하고 있다.

일본 에너지경제연구소(Institute of Energy Economics)의 요시다 마사토(Masato Yoshida)는 “전 세계적으로 50~70개의 산화 환원 흐름 배터리 제조업체가 있지만 많은 수의 중국 기업이 참여할 것이며 경쟁이 가열될 것”이라고 말했다.

비용 상승이 문제를 가중시킨다. 재충전에 8시간이 걸리는 장치의 경우 킬로와트시당 비용은 리튬 이온 배터리 비용에 근접한다. 그러나 산화 환원 흐름 배터리 장치의 크기 때문에 비용이 훨씬 더 많이 든다. 바나듐의 잠재적인 공급 부족 또한 비용을 더 높일 수 있다.

김세업 글로벌이코노믹 기자

![[초점] 머스크, ‘사이버트럭 일시 생산 중단’ 이유 밝혀](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=80&h=60&m=1&simg=20240419114320069429a1f3094311109215171.jpg)