이미지 확대보기

이미지 확대보기19일 니혼게이자이신문은 “엔화 하락·달러 상승 기조가 여전하다”며 “일본 외환시장에 ‘트럼프發 엔저’라는 이름의 요괴가 나타났다”고 보도했다.

일본 노무라증권 관계자는 “트럼프발 엔저는 과대평가된 낙관론이라고 하는데, 지난 여름의 엔고 국면이야말로 과대평가된 비관론이었던 것은 아닐까”라고 말했다.

그는 지난 14일 미국 연방준비제도(Fed·연준)의 기준금리 인상 후 엔화환율이 달러당 115.50엔까지 오른 것을 근거로 들었다. 이는 엔화 매매분에서 헤지펀드 등 투자자금을 제외하고 수급요인을 산출한 결과다.

1년 전 미 연준이 금리인상을 단행한 후 엔화가치는 헤지펀드 주도의 이익확정 매수가 이어지며 엔고 국면으로 치달았다. 하지만 이번엔 수급 대전환의 신호가 켜지며 하락을 면치 못한 것.

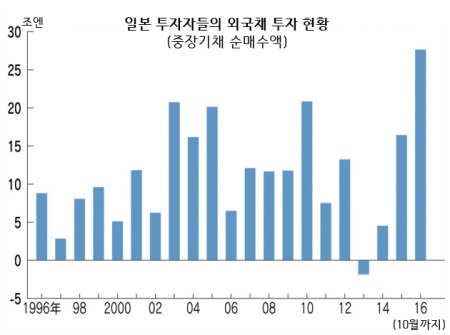

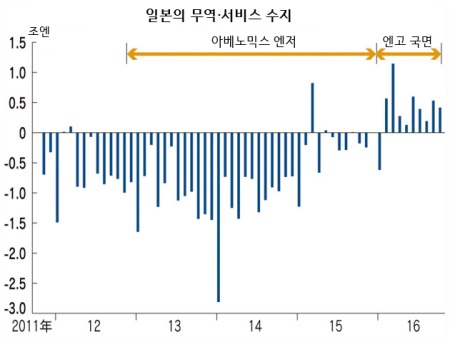

신문은 환율에 영향을 미치는 수급 요인으로 증권투자와 무역·서비스 수지 등 크게 두 가지를 들었다.

트럼프 경제정책으로 헤지펀드가 환차익을 노리고 엔화 매도에 나섰을 뿐만 아니라 장기운용을 기본으로 하는 일본의 기관투자자들도 대규모 엔화 매도 움직임을 보이고 있는 셈이다.

니혼게이자이는 미 대선 이후 1개월여 만에 15엔의 엔화 약세가 진행됐지만 뚜렷한 엔화 환매수가 나타나지 않은 것은 장기 자본이 버티고 있기 때문이라고 분석했다.

아베노믹스 시행 전인 2012년경부터 적자를 보인 일본의 무역·서비스 수지는 이후 급격한 저유가 영향으로 흑자로 돌아섰다. 이는 엔화 강세로 이어졌지만 최근 산유국들의 감산 합의로 유가가 오르며 다시 적자로 방향을 틀려 하고 있다.

그동안 저유가는 대폭적인 수입 감소의 원인이었다. 하지만 원유 선물가격이 배럴당 50달러 선의 고비를 넘어서면서 수입 증가요인으로 작용해 무역·서비스 수지에 영향을 미치고 있는 것으로 보인다.

니혼게이자이신문은 “외환시장에서 나돌던 ‘트럼프발 엔화 약세’는 중장기 결정요인인 수급 구조를 따져보면 우연이 아닌 필연이었다”고 지적했다.

이동화 기자 dhlee@